客户经营与持续营销,助力商业银行打造“存量时代”差异化营销模式

近年来,商业银行纷纷以大数据、人工智能、5G等新技术的融合创新应用作为突破口,以“建设平台、引入流量、内接场景、精准获客、生态构筑”等为重点,以“分析洞察、活动设计、活动执行、跟踪评估”为抓手,为营销业务数字化转型打造强大的科技基础。许多银行通过线上、线下和远程渠道三轮驱动战略,推进渠道间的系统融合、数据共享、流程贯通和体验同质,提升跨渠道协同效应。并融合互联网思维打造智能营销闭环,从线下到线上形成端对端闭环的对客服务优势,更好推动银行新兴和传统优势结合。在营销思路方面,商业银行进一步从“产品驱动”向“客户驱动”转变,从客户视角重新梳理和定义核心客户旅程,并持续推动敏捷、快速、端到端的数字化流程再造。

但不同类型银行间,营销转型进度存在着差异。目前,大中型商业银行的营销转型战略已从规划、落地执行、加速推进步入更高阶段。而中小银行受经营地域、规模实力等限制,客户存量不足,科技力量及人才储备等较薄弱,营销转型速度相对较缓,且呈现出独具区域特色的差异化经营战略。许多中小银行当前营销活动的类型仍以“少次大众”模式为主,随着商业银行的客群运营更加精细化,以及客户需求的日趋多元化,以“多次分众”替代“少次大众”的营销模式正成大势所趋。

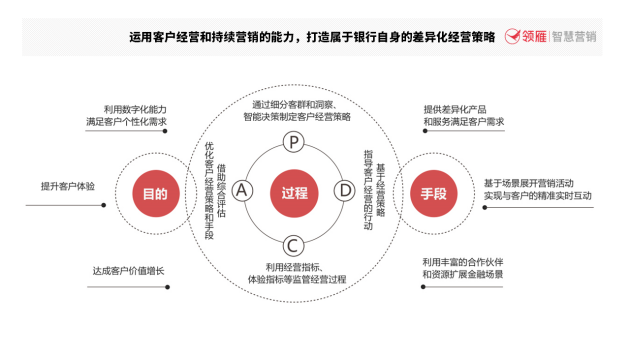

“这要求商业银行需要具备客户经营和持续营销的能力,打造属于银行自身的差异化经营策略。”北京领雁科技股份有限公司助理副总裁伍四杰介绍道,“除上述共性特点和趋势外,商业银行营销数字化转型亦面临着诸如客户经营及持续营销能力不足、跨业竞争加剧、数据激活能力有待提升等多重挑战。助力商业银行突破营销转型瓶颈,实现数字经济时代的“客户经营和持续营销”的智慧转型正是领雁科技智慧营销产品的战略要义。”

夯实基座,扎实实施“ACE技术战略”、夯实核心技术能力

金融行业天然对技术的安全性、稳定性、高可用性等有着极高的要求,因此领雁科技在助力客户数字化转型战略实施的过程中秉承“为客户提供领先的产品和专业化服务”的使命,扎实推进技术源头创新,以期更好保障不同维度产品的创新及稳定性,切实做到深度赋能商业银行数字化转型。“只有把核心技术掌握在自己手中,才能真正掌握竞争和发展的主动权”伍四杰如是说。

实践中,领雁科技着力实施“ACE技术战略”,其中:A即微服务平台,该平台依托微服务、容器化等技术,为企业的应用系统提供持续支撑,运用服务监控、安全管理、限流、熔断等多种机制,有效保障服务运行的可持续性和稳定性。C即移动平台,该平台对标互联网公司移动平台,可实现快速部署,最快突破2周上线极限。同时,平台按照“平台+应用+数据”的建设模式,基于Open JDK的标准开发,采用Spring微服务框架,前后端分离。E即数智平台,该平台充分整合信息化资源,重新梳理设计现有业务产品的数据架构与管理要求,提供通用数智管理平台及其工具服务;运用大数据、知识图谱、机器学习、人工智能等新兴技术进行海量多源异构数据的采集、加工、建模、分析,打破了行业、部门、机构之间的信息壁垒。因此,能够降低数据建设成本,提高数据治理效率,形成数据全生命周期的闭环,同时可将数据价值深度融入到金融业务与创新服务之中。

针对数智平台价值,伍四杰介绍道,“数智平台以数据服务提升及数据管理平台建设作为契机,凝聚优势技术力量,全面梳理数据资源,完善数据体系架构,通过智能风控、智慧营销、智能运营、智能决策、智能监管等垂直数据应用将数据决策化贯穿到经营与管理全流程,助力商业银行建设智慧金融,提升核心竞争力。”

不同类型银行的智慧营销转型如同难度各异的多元方程式。由于地域因素、客户存量、科技基础及人才储备等多重因素的差异,不同类型商业银行间营销智慧化能力出现显著差异,因此,构建契合银行自身特点的营销策略成为破解营销转型方程的首要关切。“营销智慧转型并无统一的解题公式,因此,运用成熟的营销策略、工具及平台助力商业银行构建存量时代契合自身发展需求的营销策略,成为领雁科技智慧营销平台及其系列解决方案的核心要义。”伍四杰说,“作为银行营销数字化转型服务矢志不渝的先行者、参与者、践行者,领雁科技将持续助力国有银行、股份制银行、标杆城商行等不同类型商业银行筑牢智慧营销基座,形成差异化营销模式,突破存量竞争时代的营销瓶颈”。

从规模扩张到价值创造,协助领先商业银行加快营销模式的智慧化转型

科技的飞速发展重构了大众的生活方式和行为模式,当前银行业主要竞争方式已从线下网点数量、质量逐步转变为线上服务精细化、产品多元化水平,其价值呈现也从MAU(月活跃用户数)转变为MAU与AUM(管理客户资产规模)并重。在此趋势下,以客户为中心,依托新兴技术构建智慧营销体系、精细化客户运营、强化全渠道协同、搭建营销场景……领先商业银行纷纷加快推进智慧营销转型战略。

“当前领先商业银行的营销业务转型已初见成效,领雁科技也针对这一阶段的行业趋势为多家商业银行精准赋能”伍四杰介绍说,比如,多方位赋能某行业领先大型零售商业银行营销体系智慧化升级。据了解,近年来该大型商业银行依托自身近四万家城乡实体网点及庞大的个人客户优势,持续加大科技投入力度,大力推进金融与科技深度融合,打造“金融+服务”智慧生态圈,积极探索线上线下协同发展的商业模式,加速向特色化、综合化、轻型化、数字化、集约化的新零售银行转型。为更好推动零售数字化转型战略实施,领雁科技先后助力该行打造营销权益管理平台、智能推荐、线上运营。

权益管理系统围绕以“客户为中心”理念,领雁科技助力该行信用卡中心采用行业领先的微服务思想、主流框架和开发语言,以大数据工具提供支撑,顺利打造信用卡权益管理系统,在多方面均做到了创新、便捷、实用。首先,该系统支持先进的数据治理、数据整合功能,坚持以数字驱动决策,支持闭环营销,有效帮助银行提升客户经营能力。其次,该系统可实现从权益产生、管理到使用的全自动智能化运营,通过提供低成本、高效率的标准化、个性化权益服务,提升客户忠诚度和综合收益。

此外,该系统从信用卡客户全生命周期管理角度出发,支持将客户旅程在一站式场景中完成,大大增加了信用卡客户生命周期宽度。再者,在对客宣传、对客展示时,该系统通过前端较为简洁、代入的渲染效果配合无卡顿顺畅的操作流程,大大提升客户视觉体验与操作效率。在客户触点的管理中,该系统建设整合联动了各个客户触达渠道,进一步提升了该行信用卡品牌建设的一致性,以及客户认知的统一性。

线上运营和智能推荐系统依托数据、科技双维赋能,领雁科技助力该行从数字化产品、场景、生态等多角度入手,建设线上运营和智能推荐系统,实现业务智能化运营、客户智能化感知、产品智能化推荐,向客户推出“千人千面”的产品和服务;打造“金融+生活”服务双引擎,持续深化手机银行特色化生态布局,满足客户在多元应用场景下的各项需求;持续深化外部合作,从网点获客向场景获客转型,实现用户引流、客户深耕及价值挖掘的良性循环。

因地制宜小步快跑,助力中小商业银行探索构筑差异化营销模式

作为金融系统至关重要的构成部分,以城商行为代表的中小银行在支撑地方经济发展中起到了至关重要的作用。结合自身特色、巩固客群优势、主动延伸服务触角、拓展服务深度,探索独具区域特色的差异化营销路径,成为数字经济时代中小银行应对挑战、加快营销转型的破题之策。

以华东地区头部城商行为例,近年该行依托自身地域优势、发力提升科技自主研发能力,“秉持跨界、连接、开放的心态,携手领雁科技打造差异化营销中台,为客户营销与客户服务等重点领域提供有效支撑。”伍四杰介绍,在该行营销中台的建设过程中,领雁科技根据该行优势及特点量体裁衣,为其打造全面的系统底座,包括统一的架构设计,分期的实施步骤,全方位全周期支撑、监督、管理银行营销活动及数据,同时实现了11+核心功能模块的构建,包括页面配置、活动管理、客户群管理、权益管理、内容管理、操作管理、权限管理、数据分析、风险管理、事件化营销、推送管理等,助力实现精准、快速的营销效果。

作为面向银行内部的营销平台,该平台整合并管理企业多种营销渠道,包括线上和线下渠道,如手机银行APP、微信公众号、小程序、线下网点等,在实现营销效果最大化的同时,大幅缩减了宣传成本。与此同时,通过缩短活动周期、提前测算活动预算等手段,在营销策略制定、执行、权益发放、使用过程中,实现提质增效;通过系统全流程信息管理,节约了客户服务人力成本;通过精细化管理及风险管控,有效节省了服务使用成本;系统组件化、模板化设计,节省了业务产品开发、系统开发成本以及时间成本;并通过线上功能资源组件化与配置中心化,实现了一次开发、多次使用的效果。

此外,该营销中台的建设坚持以该行业务需求为导向,实现不同类型营销活动元素的管理与配置,通过系统整合客户生活各场景,提升客户查询、使用权益便利性。同时,通过渠道营销管理平台,提供前端界面与客户进行交互,并借助互联网科技手段以及大数据分析能力,为客户参与银行营销活动和使用权益提供良好的操作体验、趣味的参与体验以及O2O的场景便利体验,从而有效提高客户满意度,增强客户黏性与活跃率。此外,也提高了该行信用卡持卡用户的用卡活跃度,以及用卡体验。

在营销转型的深入推进过程中,构建更加精细化的客户经营体系、强化持续营销能力将成为驱动商业银行智慧营销建设的强力引擎,伍四杰表示,“未来,在筑牢更加坚实的核心技术基座,持续打磨更具智慧的营销系统,深耕精细化业务运营的基础上,领雁科技在数字化营销上将继续坚守‘客户经营与持续营销’的定位,助力商业银行探寻契合自身需求的营销转型破题之策。”